Thẻ ghi nợ nội địa là một trong những loại thẻ ngân hàng được sử dụng phổ biến nhất hiện nay. Nhiều người dùng phân vân nên làm thẻ ghi nợ nội địa hay quốc tế vì không hiểu rõ đặc điểm và công dụng của hai loại thẻ này.

Thẻ ghi nợ nội địa là gì?

Thẻ ghi nợ nội địa là loại thẻ thanh toán do ngân hàng phát hành để thực hiện các giao dịch giới hạn trong phạm vi của một quốc gia. Với thẻ ghi nợ nội địa, khách hàng có thể thực hiện các giao dịch như rút tiền, chuyển khoản…trong hạn mức số tiền hiện có trong tài khoản thẻ. Ngoài ra, chức năng thẻ nội địa bị giới hạn trong phạm vi mỗi quốc gia, có nghĩa là bạn chỉ có thể giao dịch, thanh toán bằng thẻ tại quốc gia bạn đang sinh sống.

Thẻ ghi nợ nội địa là một trong những loại thẻ được sử dụng thịnh hành nhất hiện nay với những đặc điểm cơ bản như:

- Chuyển và rút tiền nhanh chóng tại bất kỳ cây ATM nào trên toàn quốc, kể cả khác ngân hàng.

- Thanh toán trực tiếp tại các cửa hàng thông qua máy POS mà không cần dùng tiền mặt.

- Có thể đăng ký dịch vụ Internet Banking để thực hiện các tác vụ mua sắm online, thanh toán chi tiêu và quản lý số dư trực tuyến.

- Giữ tài sản an toàn hơn vì không cần mang nhiều tiền mặt trong người.

- Nạp tiền vào tài khoản tại các điểm giao dịch nào của ngân hàng phát hành thẻ.

- Nhận nhiều ưu đãi từ các nhà cung cấp dịch vụ khi khách hàng thanh toán online.

Những lưu ý khi mở và sử dụng thẻ ghi nợ nội địa

- Nắm rõ những rủi ro khi dùng thẻ và cách xử lý khi thẻ bị kẹt tại máy ATM, nhập sai mã PIN giao dịch, làm xước băng từ màu đen ở mặt sau của thẻ…

- Khi rút tiền thành công nhưng máy ATM không ra tiền cần gọi báo ngay cho ngân hàng để xử lý.

- Không đưa thẻ cho ai trừ nhân viên của ngân hàng được chỉ định để giải quyết những rắc rối của bạn.

- Tuyệt đối không tiết lộ mã PIN, số thẻ cho bất kỳ ai.

- Không đặt mã PIN là các dãy số dễ nhớ như ngày tháng năm sinh, số CMND, số điện thoại hoặc ghi mã PIN lên các mặt thẻ ghi nợ.

- Chỉ thanh toán online trên những địa chỉ trang web uy tín để tránh bị đánh cắp thông tin.

- Không bẻ cong thẻ, gấp thẻ hoặc để thẻ ghi nợ gần những nơi có từ tính mạnh vì dễ làm dữ liệu trên thẻ bị hư hỏng.

- Khi làm mất thẻ ghi nợ nội địa cần khóa thẻ lại, sau đó tới chi nhánh đăng ký phát hành thẻ mới.

Thẻ ATM nội địa là phương tiện thanh toán tiện lợi thay cho tiền mặt. Tuy nhiên, bạn cần hiểu đúng về loại thẻ này để có thể sử dụng một cách hiệu quả nhất.

Phân biệt thẻ ghi nợ nội địa và quốc tế

Giống nhau

Thẻ ghi nợ quốc tế và nội địa đều là thẻ ghi nợ (debit card). Đây là loại thẻ thanh toán được các ngân hàng phát hành, cho phép khách hàng sở hữu thẻ dùng để thanh toán thay cho tiền mặt. Bạn có thể sử dụng thẻ để rút tiền, chuyển tiền nhanh, gửi tiết kiệm hoặc thanh toán trực tuyến,… Chủ thẻ chỉ có thể chi tiêu khoản tiền bằng số dư hiện có trong tài khoản ngân hàng của mình.

Khác nhau

Các yếu tố giúp phân biệt thẻ ATM nội địa và thẻ ghi nợ quốc tế:

| Tiêu chí | Thẻ ghi nợ nội địa | Thẻ ghi nợ quốc tế |

| Tổ chức phát hành thẻ | Các ngân hàng trong nước Việt Nam | Ngân hàng trong nước sẽ liên kết với các tổ chức tài chính quốc tế, điển hình như VISA, MasterCard, JCB,…để phát hành thẻ cho khách hàng |

| Phạm vi sử dụng thẻ | Trong nước Việt Nam | Phạm vi sử dụng rộng lớn, trong nước Việt Nam và toàn thế giới |

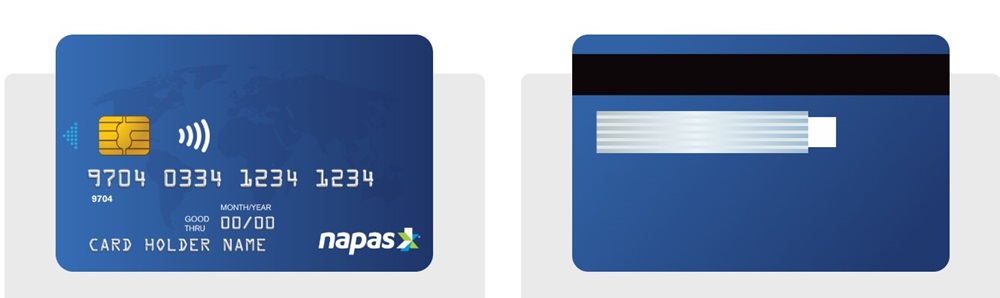

| Cấu tạo đặc trưng của thẻ | – Thẻ nội địa đa số là thẻ từ. – Trên thẻ sẽ thể hiện các thông tin cơ bản như: Tên và logo của ngân hàng phát hành. Tên chủ thẻ Số thẻ, ngày tháng hiệu lực Số điện thoại hỗ trợ Logo của tổ chức chuyển mạch thẻ |

– Thẻ ghi nợ quốc tế đa số là thẻ chip. – Trên thẻ cũng thể hiện các thông tin cơ bản như thẻ nội địa: Tên và logo của nơi phát hành Tên chủ thẻ Số thẻ, ngày tháng hiệu lực Số điện thoại hỗ trợ |

| Mức độ bảo mật | Độ bảo mật trung bình | Độ bảo mật cao |

| Chi phí liên quan như phí thường niên, phí duy trì | Thông thường khá thấp: – Phí thường niên từ 50.000 – 100.000 đồng. – Phí duy trì từ 20.000 – 50.000 đồng hằng năm. Tuy nhiên, có một số ngân hàng sẽ miễn phí phí duy trì thẻ. |

Phí thường niên và phí duy trì có xu hướng cao hơn nhiều so với thẻ ghi nợ nội địa. Mức phí sẽ thay đổi tùy thuộc vào loại thẻ khách hàng đăng ký và tùy vào ngân hàng phát hành. |

| Hạn mức chuyển khoản trong ngày | Thông thường sẽ tối đa 100.000.000 đồng/ngày | Có hạn mức chuyển khoản trong ngày cao hơn hoặc có thể không có giới hạn. Tùy thuộc vào chính sách của nơi phát hành thẻ. |

Nên làm thẻ visa hay nội địa?

Thẻ Visa và thẻ nội địa đều có những chức năng giống nhau, điểm khác biệt lớn nhất là thẻ thanh toán quốc tế có phạm vi sử dụng rộng hơn, biểu phí cao hơn và được hưởng nhiều ưu đãi hơn. Việc nên làm thẻ Visa hay nội địa còn dựa vào mục đích sử dụng thẻ của từng người.

- Người thường xuyên thanh toán quốc tế, đi nước ngoài hoặc muốn tận dụng tối đa tiện tích có thể ưu tiên mở thẻ Visa. Ưu điểm của loại thẻ này là cho phép khách hàng rút tiền hoặc thanh toán ở bất kỳ đâu. Ngoài ra, khi rút tiền ở nước ngoài bằng thẻ Visa, khách hàng còn được hưởng mức tỷ giá hối đoái ưu đãi và nhiều chương trình ưu đãi của ngân hàng khi sử dụng thẻ.

- Người có nhu cầu chi tiêu thông thường thì nên mở thẻ nội địa. Biểu phí sử dụng không quá cao mà vẫn có thể thực hiện được những giao dịch, thanh toán cần thiết hằng ngày.

Sinh viên nên làm thẻ quốc tế hay nội địa?

Vậy giữa thẻ ghi nợ quốc tế và nội địa thì các bạn sinh viên nên làm thẻ ngân hàng nào? Lời khuyên dành cho các bạn sinh viên là nên chọn làm thẻ ghi nợ nội địa. Bởi lúc này, chúng ta chưa có nhu cầu đi nước ngoài thường xuyên cũng như nguồn thu nhập cũng chưa ổn định. Nếu bạn chọn làm thẻ ghi nợ quốc tế thì bạn phải chịu các chi phí cao hơn nhiều so với thẻ ghi nợ nội địa.

Thẻ ATM nội địa sẽ giúp các bạn tránh được nguy cơ mất mát tiền mặt, thanh toán online hay đóng tiền học dễ dàng, lại ít mất phí.

Tổng hợp